Гаэль Жиро SJ

Как предвидел Марк Карни в 2015 году, потепление климата влечет за собой три рода рисков для финансовой сферы: 1) «физический риск», поскольку живые существа лишатся материальных условий для жизни; 2) «переходный риск» — утратит свою ценность финансовая деятельность, связанная с ископаемым топливом; 3) «юридический риск» — гражданские общества потребуют отчета от загрязнителей за вклад в нынешнюю экологическую катастрофу. К этим рискам следует прибавить четвертый, страховой. О чем идет речь? Просто о том, что невозможно застраховать планету, которая горит. Автор — директор исследований в Национальном центре научного исследования (CNRS), сотрудник Центра Авек, Форума Св. Михаила в Брюсселе.

***

Лондонский Ллойд, 29 сентября 2015 года: в знаменитой речи Марк Карни, тогда управляющий Банком Англии, предсказал, что потепление климата повлечет за собой три рода рисков для финансовой сферы: 1) «физический риск», поскольку живые существа лишатся условий для жизни; 2) «переходный риск» — утратит свою ценность финансовая деятельность, связанная с ископаемым топливом, от которого волей-неволей нам однажды придется отказаться; 3) «юридический риск» для загрязнителей — гражданские общества всей планеты не замедлят потащить их в суд, требуя ответить за вклад в нынешнюю экологическую катастрофу[1].

Третий риск пока не очень заметен. Напротив — и это сейчас тревожит ООН, — именно экологические активисты подвергаются жестким репрессиям, особенно во Франции[2]. Первый риск (физический), со своей стороны, не абстракция, а повседневная реальность для многих южных народов: они сталкиваются с разрушением побережья, вызванным повышением уровня моря, осушением источников питьевой воды, нерегулярностью атмосферных осадков, наводнениями, циклонами и засухой. Север тоже начинает испытывать на себе, что значит выживать на слишком горячей планете: это могут засвидетельствовать страны, пострадавшие от наводнений в последние годы. Италия медленно обнаруживает, что значит ежегодно обходиться половиной питьевой воды: вероятно, это постигнет ее в 2040 году, если прежде ничего не будет сделано, чтобы справиться с нехваткой воды[3]. Однако некоторые политики уделяют лишь поверхностное внимание экологическому императиву, а другие продолжают мыслить в терминах «холодного» мира и медлят с неотложными мерами.

Переходный риск еще не обрел конкретной формы. Наоборот, банковский сектор продолжает финансировать миллиардами проекты с выбросом углерода: начиная с 2015 года, 60 крупнейших банков мира финансировали проекты, связанные с ископаемым топливом, в размере 5 500 миллиардов долларов[4]. Хуже того, многие банки продолжают принимать на баланс финансовые активы, прямо связанные с ископаемыми. Для первых 11 банков еврозоны эти резервы активов составляют в среднем 95 % собственных фондов каждого из них[5]. Продолжая поддерживать эти ископаемые «метастазы», они не дадут углеродной энергетике «сесть на мель», поскольку это означало бы для них скорый крах. Конечно, есть образцовые банки, не прячущие ископаемых «метастаз». Но когда они пытаются обосноваться на рынке, часто встречают сильное сопротивление. И если невозможно привлечь к юридической ответственности реальных спонсоров экологической катастрофы, граждане могли бы «протестовать делом»: перемещать свои депозиты в достойные банки, не занятые «зеленой промывкой»[6].

К этой картине, достаточно мрачной, сегодня надо, увы, добавить четвертый риск, вполне способный служить каналом передачи между физическим и финансовым «переходным». Этот риск можно назвать «страховым». О чем идет речь? Очень просто: не застрахуешь планету, когда она горит. Возможно, поначалу не отдаешь себе отчета в следствиях из этого замечания, однако они чудовищны. Как увидим, они способны поставить под угрозу имплицитный общественный договор во многих так называемых «развитых» странах и вызвать финансовое землетрясение в банковском секторе.

Планета горит всерьез

До недавнего времени тревогу поднимали главным образом ученые и активисты: потепление климата на планете скоро выйдет из-под контроля. Мы не знакомы с таким научным сценарием, который убедительно опишет, как избежать потепления на два градуса. И этот потолок может быть пробит еще до 2050 года. Нельзя сказать, что Парижское соглашение 2015 года — почти все страны — члены ООН взяли обязательство сделать все возможное, чтобы не превысить потепления на два градуса в планетарном масштабе — не доставило никакой пользы. Вероятно, положение было бы еще хуже без отважного порыва коллективной совести в 2015 году, причем немалый вклад внесла энциклика Папы Франциска Laudato si’. Но business as usual, «всё как обычно», горная промышленность почти не впечатлилась нашими громкими международными заявлениями, предупреждениями, уже 30 лет исходящими от Межправительственной группы экспертов по изменению климата, и протестами манифестантов, год за годом выходящих на улицы десятками тысяч.

Новый элемент состоит в том, что с 2021 года страховой сектор тоже начал бояться. Об этом говорит доклад, опубликованный в 2021 году одним из крупнейших перестраховочных обществ в мире, Swiss Re, и, как ни странно, не замеченный широкой публикой[7]. А между тем впервые, насколько нам известно, достаточно значимая швейцарская компания опубликовала оценку влияния физического риска на экономические системы нашей планеты. К сожалению, Swiss Re не предоставляет данные, послужившие основанием для оценок: это профессиональный секрет. Почему же все-таки эти оценки достойны доверия? Потому что они опираются на запись потерь, понесенных, год за годом, страховыми компаниями во всем мире, а задача Swiss Re — перестраховать эти потери: от недвижимости на побережье Флориды, пострадавшей от тайфуна и от повышения уровня моря, до недвижимости в Джакарте, поглощаемой океаном, не говоря уже о Севере Европы, разоренном наводнениями 2022 года.

|

|

Сценарий повышения температуры к середине века | |||

| Повышение менее чем на 2°C | Повышение на 2°C | Повышение на 2,6°C | Повышение на 3,2°C | |

| «Парижская» цель | Вероятный интервал повышения глобальной температуры | Наихудший сценарий | ||

| Моделирование экономических потерь из-за повышения температуры в % от ВВП, по сравнению с миром без перемены климата (0°C) | ||||

| Мир | -4,2% | -11% | -13,9% | -18,1% |

| ОБСЕ | -3,1% | -7,6% | -8,1% | -10,6% |

| Северная Америка | -3,1% | -6,9% | -7,4% | -9,5% |

| Южная Америка | -4,1% | -10,8% | -13% | -17% |

| Европа | -2,8% | -7,7% | -8% | -10,5% |

| Ближний Восток и Африка | -4,7% | -14% | -21,5% | -27,6% |

| Азия | -5,5% | -14,9% | -20,4% | -26,5% |

| Развитые азиатские страны | -3,3% | -9,5% | -11,7% | -15,4% |

| АСЕАН | -4,2% | -17% | -29% | -37,4% |

| Океания | -4,3% | -11,2% | -12,3% | -16,3% |

Примечание: Повышение температуры относится к периоду от доиндустриальной эпохи до середины века и соотносятся с увеличением выбросов и/или увеличением климатической чувствительности (реакции температур на выбросы) слева направо. (Источник: Институт Swiss Re.)

Оценки от Swiss Re вызывают тревогу: наихудший сценарий, предусмотренный швейцарским перестраховщиком, говорит о дальнейшем потеплении климата на 3,2 градуса во второй половине этого века и о ежегодном сокращении мирового ВВП на 18,1 % около 2050 года, по сравнению с тем, каким был бы ВВП мировой экономики, если бы потепление климата закончилось в 2020 году. А представленные здесь ежегодные цифры сопоставимы с общим объемом потерь, вызванных COVID-19 с 2020 по 2025 годы.

Увы, этими оценками подтверждены самые пессимистичные предсказания, сформулированные Симоном Дицем и Николасом Стерном[8] или исследовательской группой в рамках Программы экологической справедливости в Джорджтаунском университете[9]. Новизна в том, что на этот раз не ученые предрекают катастрофу, а один из главных перестраховщиков в мире.

Перестраховщики осторожно отступают

Следствие этого тревожного сигнала, прозвучавшего в 2021 году, не заставило себя ждать: с конца 2022 года большинство перестраховочных компаний в западном мире отступили от риска, вызванного чрезвычайными погодными явлениями — наводнениями, засухой, ураганами и т. д., — которые преумножатся (одновременно может увеличиться их разрушительная сила) из-за потепления климата. Это значит, что вот уже более года большинство перестраховщиков отказываются прикрывать страховщиков в связи с ущербом от этих событий. А влияние этого ущерба на сектор страховщиков весьма ощутимо.

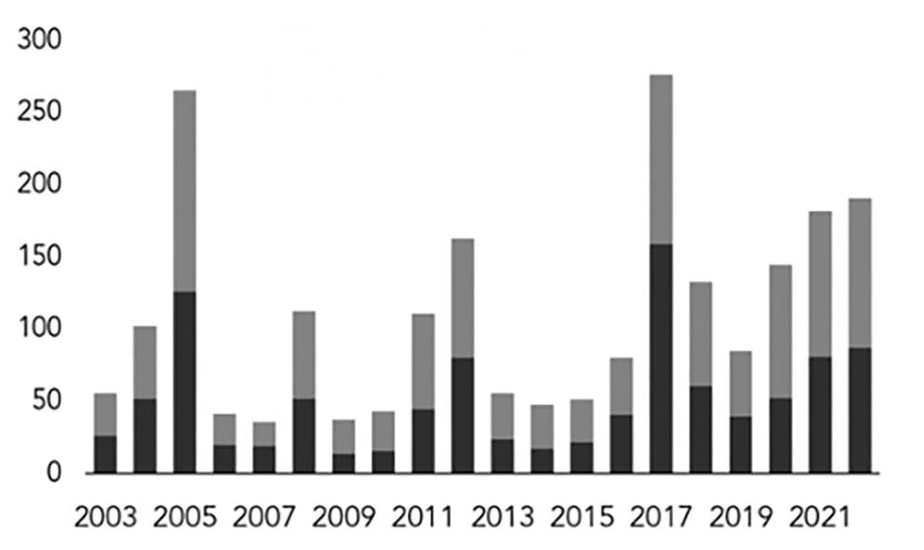

Как показывает следующий график, ежегодные потери, вызванные экстремальными погодными явлениями в США, превосходят 50 миллиардов долларов после 2016 года и достигают 200 миллиардов с 2021 года. В лучшем случае только половина этих потерь покрывается страховкой. Следовательно, по меньшей мере половина потерь бьет по незастрахованным лицам и предприятиям. Надо ли говорить, что ущерб для экономики колоссален, хотя его по-прежнему трудно подсчитать? Сектор перестрахования тоже под ударом: в 2020 и в 2022 году доходность инвестиций в акции перестраховочных компаний достигла, самое большее, двух процентов. Это очень похоже на американскую экономику, которая растет мало (2 % в 2022 году), но представляет значительную упущенную прибыль в финансовом мире, где ожидаемый курс до сих пор составляет около 10 % в год.

Если ничего не будет сделано, сначала перестраховщики, а затем страховщики уйдут от страхования рисков, связанных с экстремальными погодными явлениями.

Потери от природных катастроф в США в миллиардах долларов (светло-серый: незастрахованные потери, темно-серый: застрахованные потери)

Примечание: Потери в постоянных долларах 2022 г. Катастрофами считаются тропические циклоны, сильные грозы, наводнения, пожары, засуха и зимние холода. (Источник: Gallagher Re, OFR.)

Каковы последствия для финансовой сферы?

В ближайшие годы и десятилетия государственная власть должна будет все активнее помогать своим пострадавшим гражданам. Некоторые настаивают на бюджетной экономии, но она может оказаться контрпродуктивной перед лицом природных катастроф там, где правительства резко сократят расходы в сфере государственных и социальных услуг. В странах, чьи правительства не располагают средствами для вмешательства, целые области могут остаться без страховки, а их население будет брошено на произвол судьбы.

Это уже вызывало бы немалую тревогу, если бы самому банковскому сектору не грозила прямая опасность от грядущих катастроф. Ведь если капитал, какой бы то ни было, уже не застрахован, его рыночная стоимость очень быстро обрушается, она ненадежна (unsafe). Это значит, что она больше не может служить залогом банковскому кредиту. В финансовом мире залог — это имущественная или финансовая гарантия для кредитора: если должник неплатежеспособен, залог поступает кредитору — банку в большинстве случаев — взамен потерянного кредита.

Знаменитая пьеса великолепно иллюстрирует этот механизм: «Венецианский купец» Уильяма Шекспира. Напомним сюжет: венецианец Бассанио влюблен в прекрасную Порцию. Его друг и покровитель Антонио берет взаймы у банкира Шейлока денежную сумму, необходимую для брака. Ни в коем случае речь не идет о годовой процентной ставке — не то что в наших современных дискуссиях, одержимых этой темой. Шекспир со своим здравым смыслом знает, что главный показатель банковского займа — залог. Если залог на месте, при любой ставке банкир, предоставивший ссуду, получит свою выгоду. Какого же залога требует Шейлок? Фунт плоти Антонио. Разумеется, морские перевозки последнего окажутся неуспешны, и он не сможет заплатить долг. И тут включается христианское чувство Шекспира: заимодавец и должник идут в суд, и шекспировская справедливость не дозволяет Шейлоку забрать залог. Почему? Потому что нельзя проливать кровь в счет денежного долга. Конечно, это решение отсылает нас к тому факту, что после эпохи франкских королей Европа строилась на постепенном вытеснении кровной мести. В конце пьесы ярко подчеркнуто, что деньги, даже потерянные, должны служить жизни, а не наоборот. Это важный урок: ведь подавляющее большинство банковских займов финансируется созданием денег «из ничего», а не сбережениями. Крови Антонио противостоит не кровь и пот скромного экономного вкладчика, а власть банков творить деньги росчерком пера из ничего и без затрат[10].

В реальной жизни чаще всего залогом служат «надежные» (или имеющие такую репутацию) ценные бумаги: ценные бумаги государственного долга стран, чья несостоятельность считается, справедливо или нет, делом невозможным (например, США или Германия); или же материальные блага, такие как дом (в случае субстандартных долговых ценных бумаг, например); или любой документ о собственности, сочтенный надежным (safe).

Итак, если мы поняли, что выдача ссуды банком в сущности и прежде всего не ставка на будущее, которая оценивается или измеряется процентной ставкой, а предвкушение денег, созданных из ничего и гарантированных очень реальным благом, залогом, то, несомненно, лучше поймем, почему Церковь тысячелетиями возражала против кредитов под проценты. Вопреки тому, что часто утверждают в учебниках, процентная ставка не плата за риск, потому что при надежном залоге именно он берет на себя риски. Дело решительно меняется, когда залог становится ненадежным или, хуже того, когда больше не существует «надежного» залога. В этом случае поначалу реакцией банковского сектора будет повышение ставок, чтобы компенсировать слабость залога, а потом перейдут к полном отказу от ссуд. Именно это может случиться на территориях, где государство больше не будет способно подменять собой страховщиков, отказавшихся страховать против климатического риска.

Иными словами, дезертирство страховщиков и возможный отказ государства в конце концов не могут не спровоцировать отказ банков. Населению будет подписан двойной приговор: брошенные без защиты на волю природных капризов, вызванных потеплением климата, люди даже не будут иметь доступа к банковскому кредиту. Это означает стремительный экономический крах региона. Ведь без банковского кредита предприятия больше не могут инвестировать, а значит, перестанут нанимать работников. Семьи не могут брать кредитов на долговременное имущество (жилье, автотранспорт и т. д.). Спадом предложения усугубится спад спроса. Процесс, увы, усиливает сам себя, и, если нет решительного вмешательства со стороны государства, никто не знает, как выбраться из ловушки.

Несколько лет назад «коллапсологические» тексты — предостерегавшие от возможного «коллапса» — пользовались большим успехом, по очевидным причинам[11]. Впрочем, некоторые энтузиасты мечтали об обществе бедном, но уравнительном, где перед лицом бедствий каждый заново откроет для себя добродетели солидарности, пермакультуры и общих огородов. Пандемия COVID-19 и разница в том, как с нами обращались, показала, насколько романтична эта перспектива. Реальность — гораздо более прозаичная — состояла в росте неравенства между реальными экономиками (просевшими всерьез и надолго, к ущербу для всех тех, кто не нашел работы или числился на дисквалифицированном предприятии, не говоря уже об умерших) и финансовой сферой. Последняя, свободно оторвавшись от реальности, извлекла прибыль из вливания валюты центральными банками — стыдливо названного Quantitative Easing, «количественным смягчением» — и взлетела к историческим пикам. Но неравенство образовалось и между теми из нас, кто обнаружил преимущества удаленной работы, и остальными; между студентами, которые весной 2020 года стояли в очереди за едой на парижских улицах, и теми, кто укрылся в своем втором доме подальше от опасности; между этими последними и работниками на низкооплачиваемых, но «необходимых» позициях, вынужденными отправляться на рабочее место, несмотря на опасность заразиться[12].

Возможное дезертирство страховщиков приведет к еще одному великому разочарованию в перспективе коллапса. Это далеко не тот случай, когда погас свет во всем районе, и мы получили приятную возможность испытать силу местной солидарности. Коллапс превратит землю в лоскутное одеяло: территории, более подверженные последствиям экстремальных погодных явлений, будут покинуты (сначала страховщиками, затем государством, наконец банками), валюта там будет нормирована (как сегодня в Ливане, который когда-то называли «ближневосточной Швейцарией»). Можно ожидать заметных миграций в поисках территорий, менее пострадавших или все еще получающих страхование. Надежная (safe) земная поверхность сокращается, ипотечные пузыри, бич мегаполисов — некоторые, по-видимому, сдуваются из-за политики повышенных процентных ставок, практикуемой центральными банками, — непременно будут снова раздуваться, поскольку страховщики и банки увидят в них последнюю реальную «надежную» гарантию на планете. Застрахованное жилье, банковский кредит и достойная работа станут привилегией меньшинства.

Можно предположить, что уход страховщиков от экстремальных климатических рисков удорожит другие типы страхования, в особенности связанные со здоровьем. Ведь если семья живет на территории, где есть угроза наводнения, засухи или бури, медицинские риски возрастают. Поэтому окажется под ударом значительная часть здравоохранительной системы. И тогда мы испытаем на жестоком опыте ту солидарность, что позволяет, посредством страхования, так называемому «развитому» миру удерживать сегодняшний уровень комфорта. Если вынести на обсуждение эту структурную солидарность — на ней основано, например, социальное обеспечение, — это может стать угрозой для общественного договора в целом ряде «развитых» стран.

Европейский Зеленый пакт

Трудно быть гарантом, когда речь идет о климатическом риске. Ведь если учесть совокупность возможных рисков, нет на земле места, полностью свободного от последствий потепления климата. Именно по этой причине частные страховщики не мыслят для себя продолжения доходной деятельности на горящей планете. Как избежать этой антиутопии, прежде чем начнется возможный процесс дезертирства страховщиков? Если мы не хотим отныне скользить по наклонной к «лоскутному» потеплению климата, описанному выше, у нас нет иного варианта, кроме как изобрести новую функцию для государственной власти: она должна взять на себя роль страховщика. Ярые сторонники свободного рынка и его невидимой руки не согласятся. Однако пусть они поразмыслят, что значил бы для них и для частного сектора вообще подобный «лоскутный» коллапс. Частный сектор ничего не выиграет от исчезновения целых территорий с карты страхового и банковского сектора. Необязательно быть кейнсианцем, чтобы понять, что обнищание большинства не сулит ничего хорошего для частных доходов.

А главное, надо учесть, что альтернатива возможна: путь декарбонизации нашей экономики. В январе 2024 года Институт Руссо опубликовал доклад «Дорога к чистому нулю», заказанный двумя годами ранее партией зеленых в Европейском парламенте. В работе над документом, описывающим сценарий декарбонизации Евросоюза до 2050 года[13], приняли участие более сотни инженеров со всей Европы. Основные характеристики этого доблестного пути известны: термическая переквалификация зданий; пользование поездами и железнодорожным транспортом; массивное сокращение воздушного транспорта; отказ от крупной дистрибуции; реорганизация управления территорией (идеал — густая сеть маленьких городов, крепко связанных железными дорогами и окруженных поликультурным хозяйством, дружественным к окружающей среде); резкое уменьшение потребления мяса; поглощение остаточных выбросов европейскими лесами. В результате не только технически возможно свести к нулю чистые выбросы парникового газа в ЕС к 2050 году, но это и не очень затратно. Общая годовая сумма дополнительных расходов, предусмотренных этим сценарием, не достигает 2,3 % нынешнего ВВП Евросоюза, то есть около 260 миллиардов евро[14]. Если принять самую пессимистичную перспективу от Swiss Re, даже если Китай и США слабо декарбонизуют свою экономику, простые расчеты подсказывают, что цена бездействия может превысить цену декарбонизации Европы по сценарию Института Руссо.

При всей неопределенности, окружающей такого рода расчеты, напрашивается вывод: традиционное возражение против декарбонизации — «Почему мы должны стараться, если другие бездействуют?» — уже не работает: ущерб от климатического хаоса обещает быть таким крупным, при все еще достаточно умеренной цене декарбонизации нашей экономики, что усилия хотя бы одного континента, такого как Европа, окупятся. Не говоря уже о заразительности примера, каким станет настоящий европейский Зеленый пакт для многих стран вне ЕС, и, следовательно, о дополнительных выгодах, ожидаемых от того, какой эффект произведут буксировка и подражание подлинной европейской бифуркации на мировые выбросы.

Евросоюзу нужно срочно реализовать сценарий, подобный предложенному в докладе «Дорога к чистому нулю». Чем позже это будет сделано, тем дороже обойдутся природные бедствия, и в то же время тем быстрее вырастут расходы на декарбонизацию. И где-то на этом пути в катастрофу расположена точка невозврата, когда страховой сектор будет вынужден отступиться от климатического риска, что в итоге приведет к той дестабилизации социального договора, о которой шла речь выше.

Настало время для частных предприятий и профсоюзов скоординироваться и потребовать от государственной власти укрепления правил, регулирующих их деятельность, ради поощрения самого «зеленого» поведения. Ведь финансиализация нашей экономики, наряду с растущей концентрацией финансового сектора — особенно фондов управления активами, — приводит к тому, что экономическая конкуренция превращается в гонку по дороге к обрыву: если предприятие, зарегистрированное на бирже, пытается перестроить свою деятельность так, чтобы сократить выбросы, то уменьшает доходность своих акций и зачастую получает санкции от акционеров. В экологической сфере, при отсутствии жесткой регламентации, финансовая конкуренция требует наказывать добродетель и награждать порок.

Итак, чтобы реализовать европейский Зеленый пакт, государственная власть должна обзавестись бюджетными инструментами для частичного финансирования затрат на декарбонизацию и модифицировать конкурентные правила игры ради поощрения добродетели. Не о том речь, чтобы навязать еще «больше правил» определенному сектору — финансово-страховому и частному предпринимательству вообще, — который и так «зарегулирован», но нужны улучшенные правила. Надо пересмотреть рамки осторожности, в которых действуют страховщики, Solvency II: пусть новый «зеленый» кодекс — условно именуемый Solvency III — награждает страховщиков, которые как можно дольше удержатся от искушения покинуть лодку с застрахованными на произвол экстремальных погодных явлений. В банковской сфере такая рамка, как «зеленая» Basilea IV, должна предоставлять добрую мотивацию, особенно в терминах капитала, чтобы наши банки решительно перестали финансировать углеродные проекты и согласились наконец финансировать зеленые проекты. Чтобы последние стали доходными, европейским властям давно пора признать, что «рынок прав на загрязнение» потерпел неудачу, и нужно ввести такой налог на углерод, который будет возмещать убытки скромным семьям, пленникам повышения цен на углерод, во избежание нового феномена «желтых жилетов». Насколько велик должен быть этот налог (вводимый на границах Европы)? В принципе, есть консенсус: 300 евро за тонну углерода в 2030 году и 400 евро в 2040 году[15]. Но до этого еще очень далеко.

Чтобы ускорить процесс, некоторые лобби частных предприятий сейчас требуют от Европы реализовать настоящий Новый зеленый пакт. Речь фактически идет о выживании общественного договора по-европейски, основанного, по сути, на совместном принятии рисков.

Здесь уместно процитировать слова Папы Франциска из энциклики Laudato si’ (в будущем году ей исполнится 10 лет): «Я обращаю неотложный призыв возобновить диалог о том, как мы строим будущее планеты. Нам необходимо совместное обсуждение, поскольку нынешняя экологическая угроза и ее человеческие корни касаются и затрагивают всех нас. […] Нам нужна новая всеобщая солидарность» (LS 14). «Если о человечестве постиндустриального периода будут скорее всего вспоминать как об одном из самых безответственных в истории, надо надеяться, что человечество начала XXI века останется в памяти благодаря тому, что оно великодушно приняло на себя свою серьезную ответственность» (LS 165).

***

ПРИМЕЧАНИЯ:

[1] Ср. M. Carney, Breaking the tragedy of the horizon — climate change and financial stability, www.bankofengland.co.uk/speech/2015/breaking-the-tragedy-of-the-horizon-climate-change-and-financial-stability

[2] Ср. https://unric.org/fr/repression-des-militants-ecologistes-une-menace-pour-la-democratie

[3] Ср. A. Maddocks — R. S. Young — P. Reig, Ranking the World’s Most Water-Stressed Countries in 2040, www.wri.org/insights/ranking-worlds-most-water-stressed-countries-2040

[4] Это эквивалент совокупного ВВП Китая и Испании: ср. https://cutt.ly/Bw0YQh0k

[5] Ср. https://institut-rousseau.fr/actifs.fossiles-les-nouveaux-subprimes

[6] Ср. A. Grandjean — J. Lefournier, L’illusion de la finance verte, Ivry-sur-Seine, Les Éditions de l’Atelier, 2021.

[7] Ср. J. Guo — D. Kubli — P. Saner, The economics of climate change: no action not an option, www.swissre.com/dam/jcr:e73ee7c3-7f83-4c17-a2b8-8ef23a8d3312/swiss-re-institute-expertise-publication-economics-of-climate-change.pdf

[8] Ср. S. Dietz — N. Stern, Endogenous Growth, Convexity of Damage and Climate Risk: How Nordhaus’ Framework Supports Deep Cuts in Carbon Emissions, в The Economic Journal 125 (2015) 574–620.

[9] Ср. H. Martin et Al., Extreme Climate Events and Financial Tipping points, в процессе публикации.

[10] Ср. G. Giraud, Illusion financière, Ivry-sur-Seine, Les Éditions de l’Atelier, 2003.

[11] Ср. P. Servigne — R. Stevens, Comment tout peut s’effondrer. Petit manuel de collapsologie à l’usage des générations présentes, Paris, Seuil, 2015.

[12] Ср. G. Giraud, Per ripartire dopo l’emergenza Covid-19, в Civ. Catt. 2020 II 7–19.

[13] Ср. Institut Rousseau (ed.), Road to Net Zero. Brigding the green investment gap, январь 2024 г. (https://institut-rousseau.fr/road-2-net-zero-en).

[14] Разумеется, для разных стран процент не равен: 1,4 % для Германии, 2,1 % для Италии, 2,7 % для Франции, 3,2 % для Испании, 3,6 % для Польши…

[15] Ср. J. E. Stiglitz — N. Stern, Report of the High-Level Commission on Carbon Prices. Ср. https://content.compteco2.com/wp-content/uploads/2018/12/rapport-Stern-Stiglitz.pdf